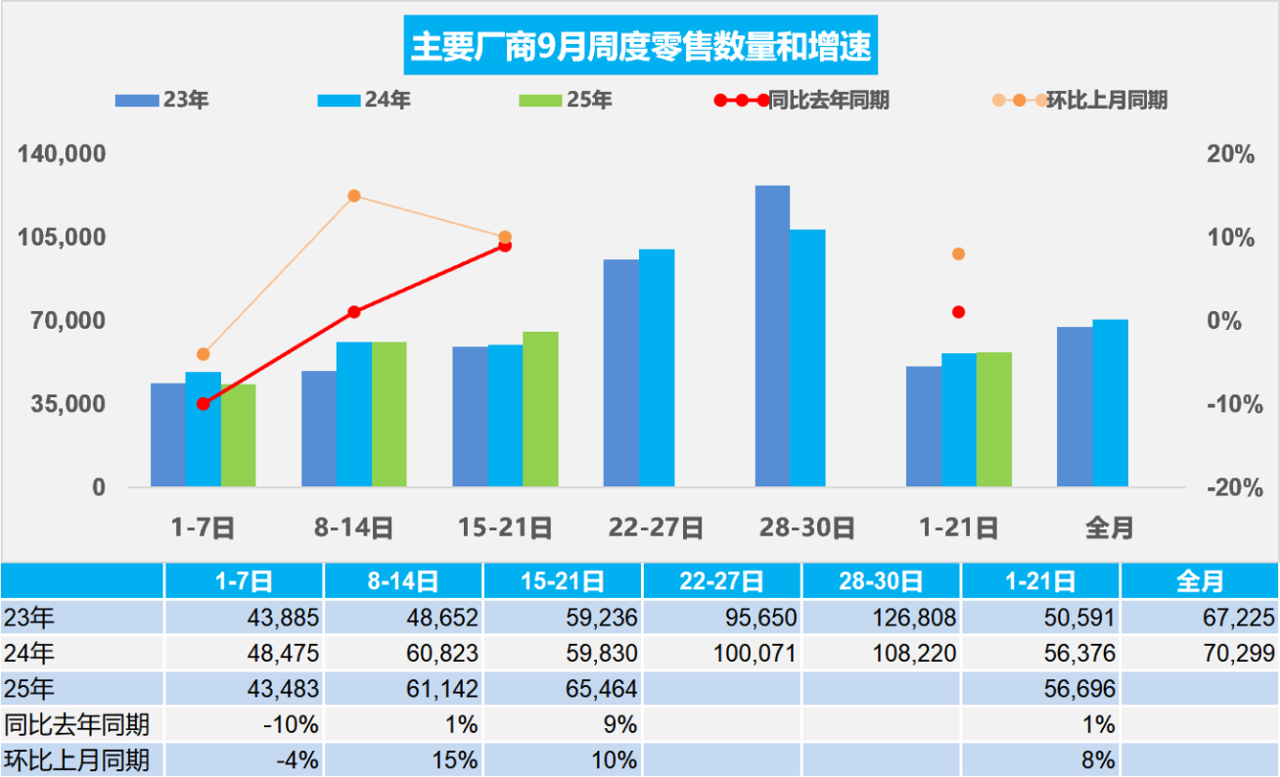

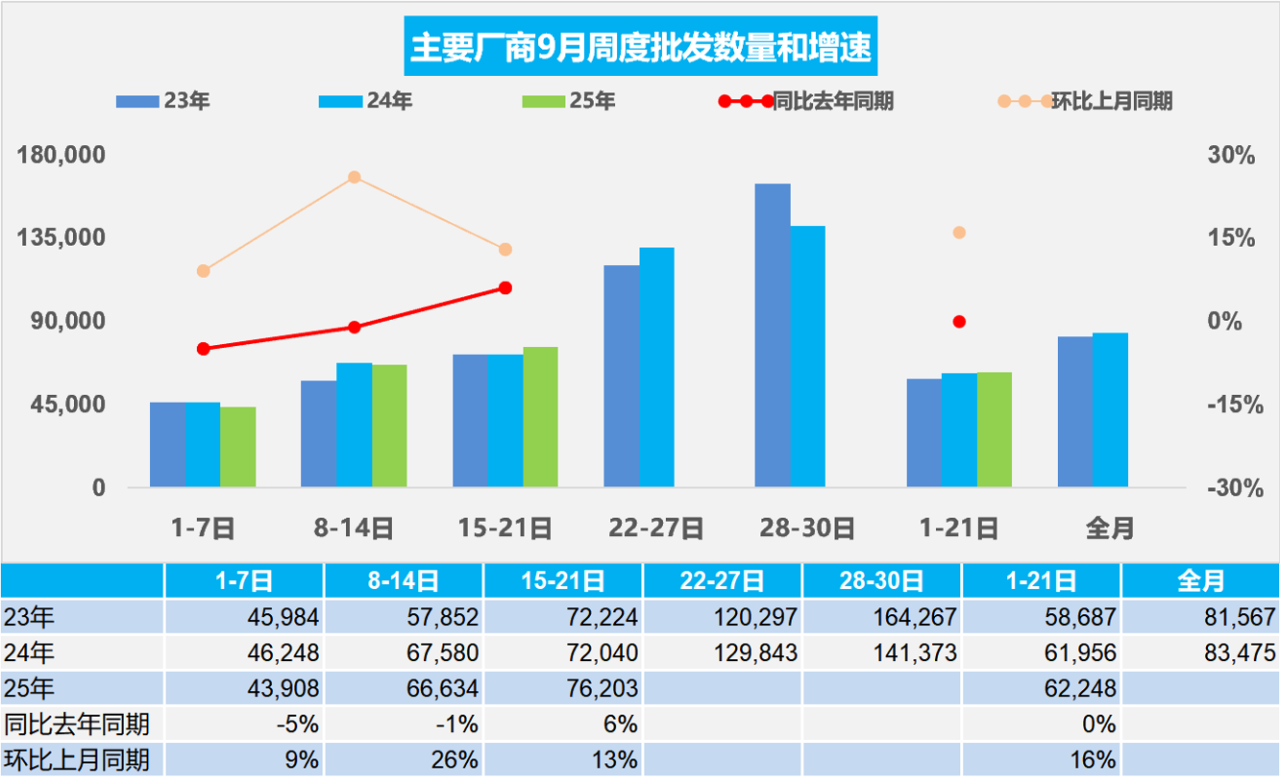

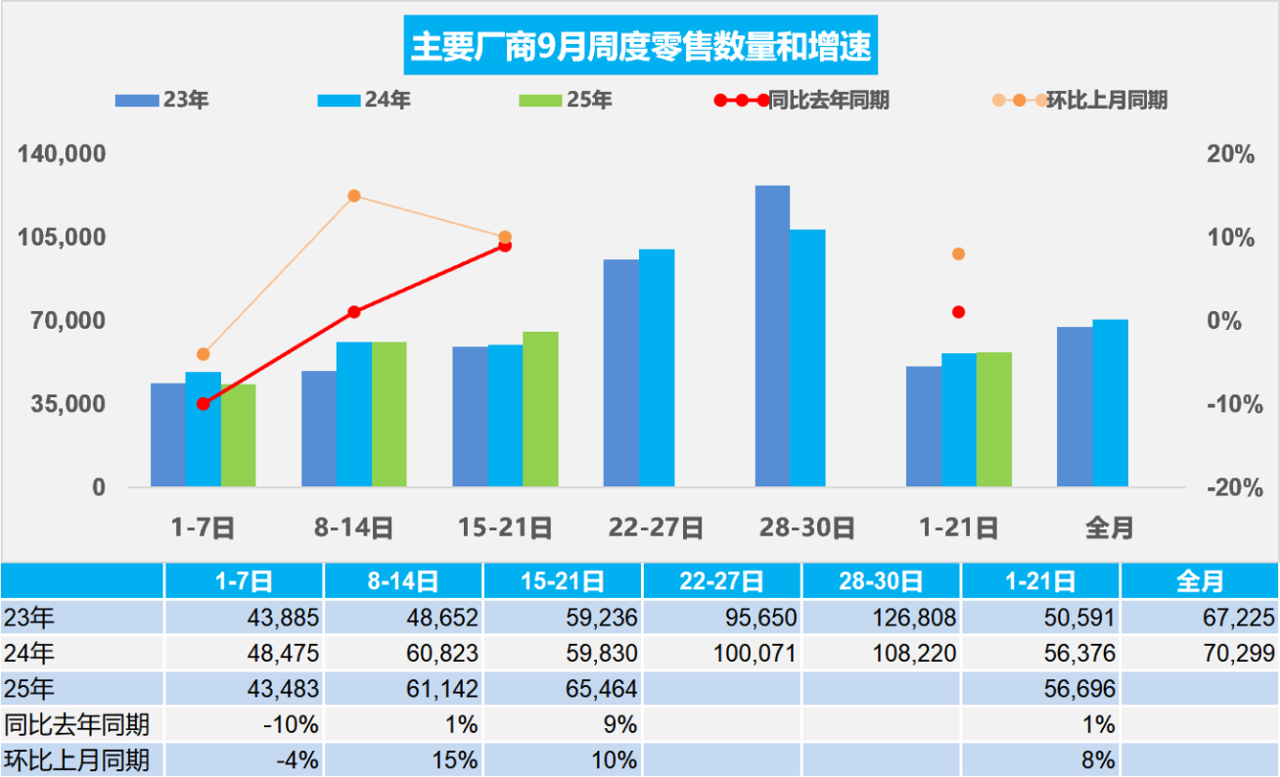

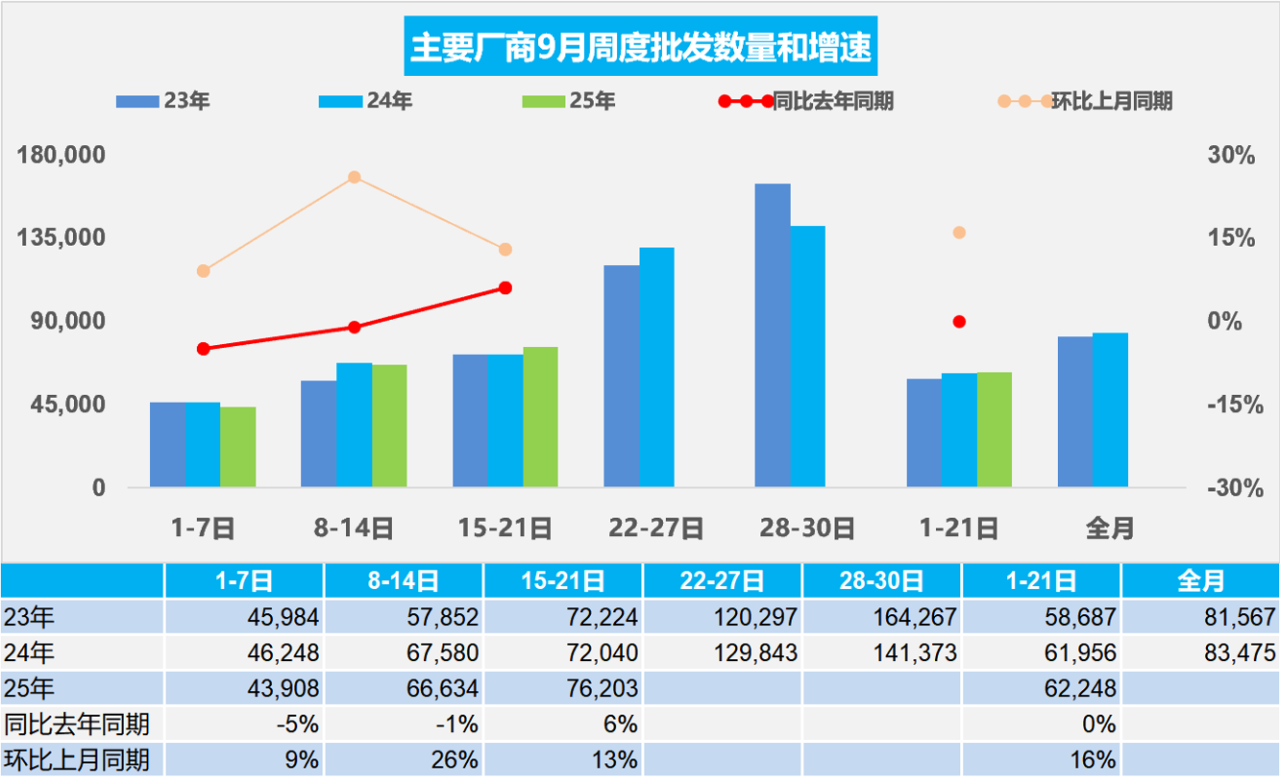

乘用車:9月1-21日,全國乘用車市場零售119.1萬輛,同比去年9月同期增長1%,較上月同期增長8%,今年以來累計(jì)零售1,595.5萬輛,同比增長9%;9月1-21日,全國乘用車廠商批發(fā)130.7萬輛,同比去年9月同期增長0%,較上月同期增長16%,今年以來累計(jì)批發(fā)1,934.9萬輛,同比增長12%。新能源:9月1-21日,全國乘用車新能源市場零售69.7萬輛,同比去年9月同期增長10%,較上月同期增長11%,全國乘用車新能源市場零售滲透率58.5%,今年以來累計(jì)零售826.7萬輛,同比增長24%;9月1-21日,全國乘用車廠商新能源批發(fā)72.4萬輛,同比去年9月同期增長10%,較上月同期增長19%,全國乘用車廠商新能源批發(fā)滲透率55.4%,今年以來累計(jì)批發(fā)966.8萬輛,同比增長31%。9月第一周全國乘用車市場日均零售4.3萬輛,同比去年9月同期下降10%,較上月同期下降4%。9月第二周全國乘用車市場日均零售6.1萬輛,同比去年9月同期增長1%,較上月同期增長15%。9月第三周全國乘用車市場日均零售6.5萬輛,同比去年9月同期增長9%,較上月同期增長10%。9月1-21日,全國乘用車市場零售119.1萬輛,同比去年9月同期增長1%,較上月同期增長8%;今年以來累計(jì)零售1,595.5萬輛,同比增長9%。2025年9月車市零售開局走勢平穩(wěn),相對(duì)于2023年基本持平,但弱于2024年9月初的表現(xiàn)。由于2024年7月底開始的國家以舊換新政策加力擴(kuò)圍,帶動(dòng)8月零售走強(qiáng)超預(yù)期,但廠商的8月目標(biāo)并不高,因此部分經(jīng)銷商去年8月末銷量轉(zhuǎn)到9月初,實(shí)現(xiàn)月度銷量進(jìn)度的更均衡,受此影響今年9月初的車市出現(xiàn)一定的負(fù)增長,尤其是部分地區(qū)的以舊換新補(bǔ)貼政策實(shí)施更考慮補(bǔ)貼的可持續(xù)性,因此部分地區(qū)的銷量走勢偏慢。由于去年9月17日是中秋節(jié),周度銷量基數(shù)偏低,因此本周的同比表現(xiàn)較好,但增長沒有超越周度的日均貢獻(xiàn),市場走勢仍相對(duì)平穩(wěn)。本次成都車展推出大量新款車型,部分新品定價(jià)一步到位,引發(fā)熱銷。目前車市的乘用車百人保有量偏低與高端車型過多的供需矛盾加大。這些車展車型更多的是“523”的特色,車長5米、寬度近2米、軸距近3米,目前仍處緩慢增長期,由于缺乏入門級(jí)普及類爆款重磅車型,新品貢獻(xiàn)度低于預(yù)期。9月將進(jìn)入“金九銀十”傳統(tǒng)旺季,疊加國補(bǔ)資金全面落地及地方性購車補(bǔ)貼密集跟進(jìn),部分地區(qū)補(bǔ)貼先到先得,消費(fèi)者購車熱情釋放。目前地方補(bǔ)貼政策偏向于補(bǔ)貼高價(jià)車型,一些地方推出分檔補(bǔ)貼的政策,不利于主流車市的發(fā)展,不利于小城縣鄉(xiāng)市場的車市普及,進(jìn)一步抑制了車市的增長速度。9月第一周全國乘用車廠商日均批發(fā)4.4萬輛,同比去年9月同期下降5%,較上月同期增長9%。9月第二周全國乘用車廠商日均批發(fā)6.7萬輛,同比去年9月同期下降1%,較上月同期增長26%。9月第三周全國乘用車廠商日均批發(fā)7.6萬輛,同比去年9月同期增長6%,較上月同期增長13%。9月1-21日,全國乘用車廠商批發(fā)130.7萬輛,同比去年9月同期增長0%,較上月同期增長16%;今年以來累計(jì)批發(fā)1,934.9萬輛,同比去年同期增長12%。隨著反內(nèi)卷工作的不斷深入,頭部車企在努力維護(hù)市場價(jià)格的相對(duì)穩(wěn)定,并保障產(chǎn)業(yè)鏈的資金逐步改善,降低經(jīng)銷商的庫存壓力,因此自身的盈利壓力仍很大,廠商國內(nèi)銷量提升更為謹(jǐn)慎。國內(nèi)穩(wěn)健出口強(qiáng),二季度以來中國汽車出口局面向好,部分海外市場增長良好。7月自主新能源的海外市場份額提升到16%,俄羅斯8月零售較好,去庫存壓力減少,推動(dòng)汽車出口持續(xù)提升。隨著中國插混和普混等車型的出口力度加大,海外市場的自主品牌對(duì)國際品牌的沖擊會(huì)逐步明顯,按照近20年的中國耐用消費(fèi)品的出口強(qiáng)勢增長的經(jīng)驗(yàn),自主新車和海外營銷體系的建設(shè)將帶動(dòng)中國自主品牌在國際市場持續(xù)走強(qiáng)。4.全國商用車國內(nèi)保險(xiǎn)增長14%根據(jù)國家金融局交強(qiáng)險(xiǎn)數(shù)據(jù),國內(nèi)商用車交強(qiáng)險(xiǎn)數(shù)據(jù)的2025年商用車強(qiáng)勢增長。由于新能源車強(qiáng)勢增長和政策促進(jìn)車輛更新,8月商用車國內(nèi)銷量實(shí)現(xiàn)24.6萬輛,同比增長14%,環(huán)比下降1%。2025年1-8月商用車國內(nèi)銷量實(shí)現(xiàn)201萬輛,同比增長8%,相對(duì)于2022年以來的商用車平穩(wěn)期,今年創(chuàng)出近幾年新高的良好水平。2024年新能源商用車銷量57.9萬輛,同比增長84%;2025年8月份達(dá)到7.36萬輛,同比增長46%,環(huán)比增長3%。在2024年末政策翹尾后,2025年1月新能源表現(xiàn)相對(duì)較弱,2-8月同比暴增,1-8月累計(jì)達(dá)到50萬輛,同比增長55%。從2019-2021年,整個(gè)新能源商用車的滲透率在3%左右水平,2022年達(dá)到9%,2023年達(dá)到11%,2024年全年達(dá)到20%,2025年1-8月滲透率就達(dá)到25%的良好水平,體現(xiàn)了新能源商用車強(qiáng)勢增長的良好態(tài)勢。2025年8月商用車新能源滲透率30%,其中的卡車新能源滲透率23%,客車新能源滲透率63%,較同期均有大幅提升。新能源商用車國內(nèi)市場在政策推動(dòng)下的表現(xiàn)相對(duì)較強(qiáng),燃油車出口較強(qiáng),形成政策推動(dòng)下的特色市場格局,傳統(tǒng)燃油車需要有效的政策支持。5.“十五五”規(guī)劃的中國汽車全球銷量樂觀預(yù)計(jì)達(dá)4000萬輛,年均增長3%中國車市呈現(xiàn)波動(dòng)增長的特征,自從中國加入世界貿(mào)易組織以來,農(nóng)民工收入大幅增長,推動(dòng)各行業(yè)的消費(fèi)表現(xiàn)較強(qiáng)。“十五”和“十一五”是中國汽車高速發(fā)展的時(shí)期,隨后進(jìn)入“十二五”和“十三五”期間的中國車市低增長,“十四五”期間中國車市實(shí)現(xiàn)了年均6%的爆發(fā)式增長,增長動(dòng)力主要是新能源拉動(dòng)的乘用車內(nèi)需和汽車出口。展望“十五五”期間的汽車行業(yè),樂觀預(yù)計(jì)總體汽車廠商總量達(dá)到4000萬輛,“十五五”年均增速在3%,出口年均增長9%,實(shí)現(xiàn)持續(xù)較強(qiáng),內(nèi)需實(shí)現(xiàn)年均近2%的微幅增長。很多人對(duì)未來中國汽車全球銷量4000萬輛的預(yù)期是不相信的,但相信國際市場潛力和挖掘內(nèi)需的普及增量后的國內(nèi)消費(fèi)潛力仍較大。未來樂觀預(yù)計(jì)汽車總量突破4000萬輛的增長動(dòng)力是三點(diǎn),首先是主要普及中西部和小城縣鄉(xiāng)市場,這些地方汽車普及應(yīng)該逐步高于北京、上海等核心大城市;其次是電動(dòng)化帶來的汽車保有周期縮短,畢竟芯片和電池的有效壽命周期估計(jì)只有10年左右,很難與傳統(tǒng)發(fā)動(dòng)機(jī)車型的18年使用壽命對(duì)比,因此保有量不變的情況下新能源車的需求量將大幅增長;第三是海外市場份額的逐步提升,中國是世界工廠,廣大全球南方市場未來必然是中國汽車的巨大發(fā)展空間,更多人樂于買中國性價(jià)比高的新車,而不是歐美日韓的低價(jià)的二手車。2024年的俄羅斯汽車市場總體銷量達(dá)到183萬輛,同比增長91%,創(chuàng)出近期銷量年度新高。2025年8月俄羅斯汽車銷量達(dá)到13.5萬輛的水平,同比下降21%,環(huán)比增長1%。1-8月俄羅斯車市的累計(jì)銷量87萬輛,同比下降26%。中國車企2021年初在俄羅斯市場已經(jīng)逐步崛起的狀態(tài),但份額在5%左右;2023年中國車企抓住了俄羅斯國內(nèi)市場需求相對(duì)旺盛,而供給不足的特征,實(shí)現(xiàn)了突破50%的份額;2024年自主品牌在俄羅斯6-9月的月度份額又突破了60%,實(shí)現(xiàn)了中國車企強(qiáng)勢增長的表現(xiàn),2024年在四季度自主份額下降到54%,2025年1-8月俄羅斯的中國自主車企份額回升到57%,8月自主車企在俄羅斯份額回升到60%。2023年中國出口俄羅斯100萬輛車,自主的俄羅斯市場銷量48萬輛,銷量是中國自主出口量的48%。2024年中國出口俄羅斯128萬輛車,自主的俄羅斯市場銷量107萬輛,自主的俄羅斯市場銷量是中國自主出口量的84%。2025年1-8月中國出口俄羅斯28.8萬輛車,自主品牌俄羅斯銷量49.6萬輛,當(dāng)?shù)劁N量是中國出口的172%,終于實(shí)現(xiàn)了大幅去庫存的走勢。面對(duì)俄羅斯市場的復(fù)雜環(huán)境,自主品牌多生孩子好打架的戰(zhàn)略意義重大。自主品牌的整車官方車口,平行出口、繞道出口、本地化建廠、合資組裝等各種模式齊上陣,大量的品牌群狼作戰(zhàn),實(shí)現(xiàn)了很好的效果。規(guī)范出口對(duì)俄羅斯是不適合的,尤其我們面對(duì)是俄羅斯的針對(duì)性干擾措施,一定要在復(fù)雜的國際關(guān)系下發(fā)揮群眾優(yōu)勢,實(shí)現(xiàn)創(chuàng)新式發(fā)展。中國車企在在俄羅斯加速本土化生產(chǎn)與供應(yīng)鏈重構(gòu),多項(xiàng)舉措改善狀態(tài)。首先是針對(duì)俄羅斯進(jìn)口關(guān)稅階梯式上調(diào)深化CKD組裝模式,建立區(qū)域生產(chǎn)基地。通過本地化生產(chǎn)規(guī)避關(guān)稅并縮短交付周期。搭建區(qū)域配件中心倉,將核心部件本地化率提升至60%以上,降低供應(yīng)鏈風(fēng)險(xiǎn);其次要做好產(chǎn)品提升技術(shù)適配與極寒環(huán)境專項(xiàng)研發(fā)。針對(duì)俄羅斯零下50℃極寒氣候及復(fù)雜路況,需強(qiáng)化低溫電池管理系統(tǒng)、全地形底盤調(diào)校及防腐蝕工藝,通過防腐工藝將故障率降低30%;第三是做好全渠道售后服務(wù)體系升級(jí)。針對(duì)俄羅斯偏遠(yuǎn)地區(qū)維修響應(yīng)滯后問題,構(gòu)建“中心倉+移動(dòng)服務(wù)車+授權(quán)修理點(diǎn)”三級(jí)網(wǎng)絡(luò),提升服務(wù)覆蓋率至90%以上;第四是品牌價(jià)值重塑與精準(zhǔn)營銷。針對(duì)俄羅斯消費(fèi)者對(duì)“低價(jià)低質(zhì)”的刻板認(rèn)知,通過技術(shù)背書與場景化營銷建立高端形象。同時(shí)開發(fā)歐亞跨境電商平臺(tái),提供線上選配+線下提車服務(wù),利用人民幣結(jié)算體系降低匯率波動(dòng)影響。